В 2016 г. были внесены правки в Налоговый Кодекс РФ, которые обновляют требования по представлению сведений в налоговую – как отчетности в электронном виде, так и документов при проверках.

В 2016 г. были внесены правки в Налоговый Кодекс РФ, которые обновляют требования по представлению сведений в налоговую – как отчетности в электронном виде, так и документов при проверках.

В частности, 02.06.2016 вступил в силу Федеральный закон от 01.05.2016 № 130-ФЗ – рассмотрим, какие изменения он принес.

Срочно! Новые формы отчетности!

Ситуации, когда в последний момент налоговики утверждают новую форму отчетности (как это произошло с отчетностью по УСН в 2016 г.) больше не должны повториться. Согласно последним правкам, теперь декларации (расчеты) вступают в силу не ранее 2-х месяцев со дня официального опубликования.

Плюс изменения в том, что теперь налогоплательщики имеют время подготовиться. Однако это правило не распространяется на взносы: изменения по ним все так же вступают в силу в течение 10 дней с момента опубликования приказа.

Новый срок предоставления пояснений

Согласно Закону № 130-ФЗ, срок, за который истребованные пояснения к ошибкам в отчетности должны быть направлены в налоговую – 5 дней. Отправлять пояснения и исправления в отчетности нужно в электронном виде, в бумажном не примут.

По запросу налоговой можно отправлять сканы документов

С июня 2016 года налоговики принимают сканы документов, запрошенных при проверке. Они могут быть отправлены в электронном виде или через личный кабинет налогоплательщика на сайте ФНС.

Документы следует заверить усиленной КЭП (квалифицированной электронной подписью).

Если нет возможности собрать нужные документы в срок – нужно уведомить об этом инспекцию в течение 1 дня. В течение 2 дней после получения такого уведомления руководитель налогового органа вправе продлить сроки представления документов или отказать в продлении сроков на основании полученного уведомления.

Как собирать документы вовремя

Вы можете значительно сэкономить свое время на сбор необходимых документов (особенно, если происходит встречная проверка у контрагента, о которой вас не уведомили заранее). В таком случае не придется заниматься уведомлением инспекции о невозможности собрать документы – все документы будут найдены в тот же час, когда поступило требование.

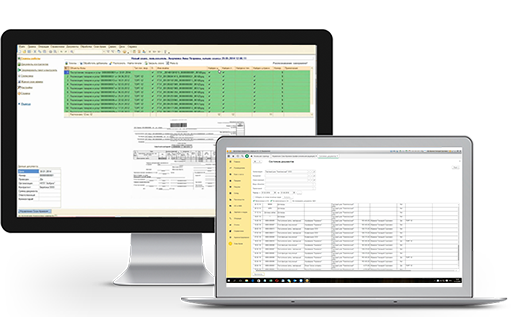

Для этого используйте программу для создания электронного архива «Скан-Архив».

- Перенесите электронные копии бумажных документов в «1С». Так как предоставлять подлинники вы не обязаны, электронных копий документов будет достаточно для выполнения требований налоговой.

- Нужный документ из списка (независимо от того, указаны ли в требовании конкретные реквизиты документа или, например, целый период, в который вошли сделки с определенным контрагентом) находите, используя «1С». Выбрав необходимые, собирайте пакет документов нажатием нескольких клавиш. Далее вы сможете отправить пакет документов по телекоммуникационным каналам связи или на печать, чтобы предоставить бумажные копии.

Когда вы вправе не исполнять требования налоговой по представлению документов

- При встречной проверке отсутствует поручение об истребовании документов (информации) из органа налоговой службы, где зарегистрирован контрагент, если он стоит на учете в другой ИФНС.

- Перечень документов в поручении и письменном требовании различаются. В этом случае вы вправе предоставить только документы, требования по которым совпадают и в поручении, и в письменном требовании.

- Неточная формулировка причины истребования документов. Например, если указана встречная проверка у вашего контрагента, стоит убедиться, точно ли идет такая проверка на данный момент – возможно, контрагент не получал уведомлений о проведении, или проверка уже закончилась. Тогда вы можете отказать требованиям инспекции, ссылаясь на п. 1 ст. 93.1 НК РФ.

- Если указан только период, за который вы должны предоставить информацию, без указания конкретной сделки или реквизитов документов. В этом случае вы можете отказать на основании, что не можете идентифицировать, по какой сделке должны представить сведения.

- Если вы уже представляли эти документы ранее – в отказ в таком случае следует приложить копию описи в качестве подтверждения.

Ответственность за непредставление документов

Как видим, даже если вы не успеваете собрать нужные документы в срок, стоит уведомить об этом проверяющие органы. Даже если вы решите, что вправе не представлять указанные документы, лучше не игнорировать требования налоговой.

В противном случае организацию могут ожидать следующие штрафы:

- Отказ лица от представления истребуемых документов или непредставление их в установленные сроки – штраф 200 руб. за каждый не представленный в срок документ (ст. 126 НК РФ).

- За несообщение истребуемой информации – штраф 5 000 руб. (ст. 129.1 НК РФ, п. 6 ст. 93.1 НК РФ).

- За то же нарушение, совершенное повторно в течение календарного года – штраф 20 000 рублей.

Заказать программу «Скан-Архив», которая поможет вам вести электронный архив и вовремя отвечать на требования налоговой, вы можете, заполнив форму ниже.