Налоговый мониторинг представляет собой определенную форму налогового надзора. Этот формат уникален тем, что практически исключает любое точное взаимодействие контролирующим органом. Кто может использовать налоговый мониторинг? В чем его суть? Разбираем в статье.

Принцип работы налогового мониторинга

Налоговый мониторинг уже является обязательным для некоторых категорий налогоплательщиков и вскоре станет таковым для всех крупных компаний. Такой способ проверки позволяет уменьшить количество требуемых документов и сосредоточить свое внимание на тех процессах организации, которые вызывают сомнения и имеют риски.

Основное преимущество налогового мониторинга – оперативное выявление проблем и быстрое урегулирование спорных налоговых позиций. Это позволяет своевременно предотвратить возникновение рисков и дальнейших проблем в рамках налогового законодательства.

Как организовать налоговый мониторинг

Для того чтобы использовать налоговый мониторинг, необходимо подать заявление в ФНС. Заявление о проведении налогового мониторинга передается в контролирующий орган по адресу налогоплательщика, не позднее 1 сентября того года, который предшествует периоду проведения будущего налогового мониторинга.

Шаблон заявления вы можете скачать здесь.

Кроме заявления, организация должна предоставить следующий пакет документов:

- сведения о взаимозависимых лицах;

- регламент информационного взаимодействия;

- документы о системе внутреннего контроля: контрольные процедуры, оценка уровня системы внутреннего контроля и информация об организации системы внутреннего контроля;

- учетная политика для целей налогообложения налогоплательщика.

Решение о проведении или отказе в проведении налогового мониторинга ФНС принимает до 1 ноября года, в котором налогоплательщик подавал заявление.

Что такое расширенное информационное взаимодействие?

Налоговый мониторинг – это и есть расширенное информационное взаимодействие. Оно представляет собой предоставление контролирующему органу доступа к данным бухгалтерского и налогового учета в режиме реального времени.

К способам информационного взаимодействия относят:

- доступ к аналитической витрине;

- доступ к информационным системам компании-налогоплательщика;

- способ взаимодействия по телекоммуникационным каналам связи через оператора электронного документооборота.

Расширенное взаимодействие используют часто, так как этот способ выводить налоговый мониторинг на новый, более продвинутый уровень обработки информации.

Как проводят налоговый мониторинг

Формат проведения налогового мониторинга регламентирован ст. 105.29 НК РФ.

Цель – проведение инспектором ФНС комплексного анализа всевозможных рисков компании налогоплательщика и оценивания ее систем внутреннего контроля. Такой метод позволяет налоговой перейти от сплошной проверки организации к совместной.

В совместной проверке участвует как сам налоговый орган, так и организация-налогоплательщик:

- Налоговая проводит оценивает отраслевые риски, и составляет специальную карту по ним, далее инспектор проводит анализ рисков и контрольных процедур налогоплательщика. Последний этап –формирование плана для исполнения налогового мониторинга и определение списка необходимых контрольных мероприятий.

- Организация-налогоплательщик выполняет всего одно действие: раскрывают риски, выявленные собственной системой внутреннего контроля.

Если найдены какие-либо несоответствия в документах налогоплательщика, он получает от налоговой требование о предоставлении пояснений или предлагает исправить ошибки в течение 5 рабочих дней.

Налоговая также в праве провести ряд необходимых мероприятий. К ним относятся:

- потребовать у руководства организации необходимые документы;

- потребовать пояснения за найденные несоответствия;

- привлечь необходимого эксперта и специалистов, в рамках ст. 95 и 96 НК РФ;

- провести осмотр в рамках ст. 92 НК РФ.

Если налоговая находит нарушения у расчете или уплате налогов, организация в течение 10 дней получает уведомление от ФНС о наличии оснований для составления мотивированного мнения в порядке, в рамках ст. 105.30 НК РФ.

Возможны ли другие проверки, когда проводится налоговый мониторинг?

Как правило, никакие другие проверки в период налогового мониторинга невозможны. Однако здесь есть несколько важных нюансов, которые на это влияют.

Камеральная проверка

Если во время проведения мониторинга организация предоставляет обычную или уточненную декларацию, за отчетный период того года, по которому ФНС проводит налоговый мониторинг, камеральной проверки обычно не предвидится.

В качестве исключения выступают случаи досрочного окончания процесса налогового мониторинга менее чем через три месяца со дня подачи налоговой декларации. В такой ситуации ФНС имеет право провести камеральную проверку организации на следующий день после того, как был остановлен мониторинг.

Выездная проверка

Такие проверки не проводят одновременно с налоговым мониторингом. Но и здесь есть ряд исключений.

- проверку инициирует вышестоящий налоговый орган в рамках контроля работы налогового органа, который проводит налоговый мониторинг;

- налоговый мониторинг остановлен раньше времени;

- налогоплательщик не исполнил мотивированное мнение ФНС;

- за тот промежуток времени, когда налоговый мониторинг не проводился, не предоставлена уточненная декларация за период проведения данной процедуры, в которой сумма налога к уплате в бюджет сокращена, а также если увеличена сумма возмещения налога.

Что представляет собой мотивированное мнение?

Мотивированное мнение – это позиция налоговой по верному исчислению, полноте и своевременности уплаты налогов, сборов, а также страховых взносов.

Организация-налогоплательщик получает мотивированное мнение в рамках проведения налогового мониторинга.

Мотивированное мнение бывает двух типов.

- По запросу налогоплательщика. Используется в случаях, если у компании есть нерешенные вопросы по соблюдению налогового законодательства (п.4 статьи 105.30 НК РФ);

- По запросу налоговой. Используется, если есть установленный факт, который подтверждает нарушение организацией налогового законодательства (п.3 статьи 105.30 НК РФ).

Сроки здесь также отличаются.

- По запросу налогоплательщика. Предоставляется в течение месяца с момента получения запроса. Срок могут продлить на еще один месяц, если нужно получить дополнительную информацию или документы для подготовки мотивированного мнения.

- По запросу налоговой. Предоставляется в течение 5 дней с момента составления мотивированного мнения в рамках дат проведения налогового мониторинга.

Организация может запросить мотивированное мнение в отношении конкретной слежки или их совокупности, а также других видов хозяйственной деятельности, не позднее 1 июля того года, следующего за периодом, в котором они проводились.

Уведомить налоговую о согласии с полученным мотивированным мнением нужно в течение месяца, начиная с того дня, когда оно было получено. Важно приложить документы, подтверждающих выполнение данного мотивированного мнения, если они есть.

Формы документов, которые используют при составлении мотивированного мнения в электронном формате и требования к ним закреплены приказом ФНС России от 11.05.2021 № EД-7-23/477@.

Что делать при несогласии с мотивированным мнением

В такой ситуации принято проводить взаимосогласительную процедуру с налоговым органом. Она проводится в течение месяца с момента получения разногласий.

После взаимосогласительной процедуры ФНС уведомляет об изменении мотивированного мнения либо оставляет все так, как было изначально.

Далее организация обязана прислать налоговой уведомление о согласии или несогласии с ее решением и приложить соответствующие документы, если они есть.

Как провести налоговый мониторинг успешно

Кроме выполнения требований налоговой, нужно учесть нюансы внутри самой организации. Грамотная подготовка к налоговому мониторингу позволяет сократить риски того, что проверка пойдет не по плану.

- Приведите документы в порядок

- Следите за возвратом первичных документом

- А вы знаете какой у вас документооборот?

Для перехода на налоговый мониторинг все документы организации должны быть упорядочены и заверены. Это один из самых важных факторов, так как налоговая в первую очередь обращает внимание именно на документы и если в них есть несоответствия, результаты проверки могут оказаться неутешительными.

Даже если вы все делаете верно и ваши документы в порядке, не факт, что также думают ваши контрагенты. Часто крупные организации сталкиваются с утерей первички или ее невозвратом. Из-за этого возникает путаница не только у налогоплательщика, но и в ФНС.

У бухгалтера и руководителя всегда должно быть понимание, сколько всего в организации документов. В противном случае, если реальность расходится с ожиданиями, сложно оценить масштаб проверки и несоответствия, которые могут быть в проверяемых документах.

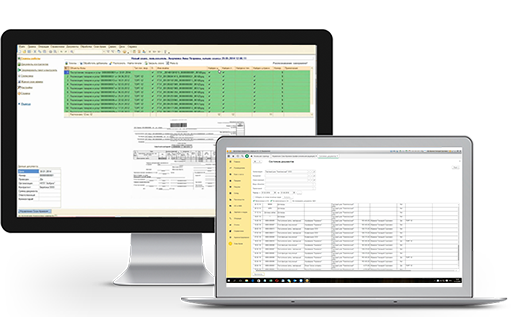

Все три правила можно соблюдать с помощью сил сотрудников, а можно автоматизировать и тем самым сделать все это быстрее.

Автоматизация не только экономит ваше время, но и позволяет контролировать возвраты первички, привести в порядок бумажный документооборот и проводить налоговый мониторинг без опаски.

.png)