Мы уже писали о камеральной проверке, а выездная налоговая проверка – это зачастую следующий этап после «камералки». И угрожает она в первую очередь тем, кто допустил ошибки, расхождения или несоответствие данных в декларации. И даже если вы вовремя подали пояснения в ответ на запрос ФНС, налоговая все равно может заинтересоваться и прийти к вам с выездной проверкой. При этом налоговых проверок нет в Едином реестре, о них нельзя узнать заранее.

Зачем нужна выездная налоговая проверка?

Выездная проверка нужна налоговикам, чтобы обнаружить нарушения, которые не всегда можно обнаружить в рамках проверки камеральной: для их обнаружения требуется углубленное изучение документов бухгалтерского и налогового учета, а также проведение инвентаризации, осмотра и других контрольных мероприятий.

Как проводится выездная налоговая проверка?

Обычно – в помещение налогоплательщика, в исключительно редких случаях – на территории ФНС.

Выездная проверка юрлица может длиться до двух месяцев, а если это проверка филиала или представительства, то ФНС должна уложиться в один месяц.

При этом срок проведения выездной проверки может быть продлен до 4 или даже 6 месяцев. Например, если организация – крупный налогоплательщик, имеет несколько обособленных подразделений, отчетность сдана с просрочкой, во время проверки случилось наводнение, пожар или другое чрезвычайное происшествие. Ну, и конечно, если организацию подозревают в уклонении от налогов.

Важно!

Цель проверки для ФНС — установить правильность и своевременность уплаты налогов и страховых взносов.

Решение о проведении проверки – документ, подтверждающий право на проведение выездной налоговой проверки.

Максимальный период проверки – 3 года.

За один и тот же период налогоплательщик не может быть проверен более 1 раза.

Проблемы при выездной налоговой проверке ФНС

По результатам проверки налоговый орган отправит налогоплательщику акт о ее проведении. В итоге ФНС может решить, привлекать организацию к ответственности или нет. Во втором случае предприятию иногда все равно приходится выплачивать доначисленные налоги и пени.

Если налогоплательщик не согласен с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, он вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям. К письму с возражением лучше приложить документы или их заверенные копии, подтверждающие обоснованность возражений.

Как избежать штрафов при выездной проверке ФНС?

ФНС ежегодно добавляет новые инструменты контроля, жестче «закручивая гайки». Так, с 1 января 2017 г. налоговики начали проверять еще и уплату взносов вместо фондов. А с июля этого года организациям нужно было перейти на онлайн-кассы, информация с которых будет сразу передаваться в ФНС через операторов фискальных данных.

Это значит, что налоговая будет легче находить недочеты в отчетности, а значит, получит больше поводов для выездной налоговой проверки. Однако автоматизация работы бухгалтерии должна помочь предприятию снизить количество недочетов и перевести внимание ФНС на другие, менее организованные предприятия.

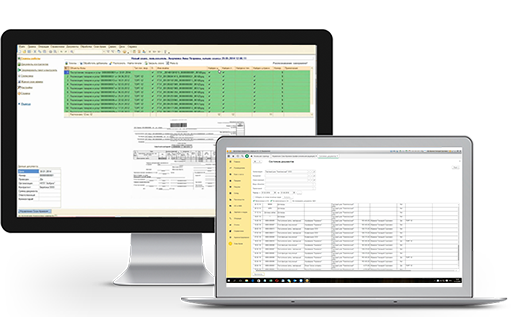

Одним из инструментов, который позволит быстрее и точнее готовить отчетность для бухгалтерии, а также подавать к ней пояснения в максимально сжатые сроки, избегая подозрений у налоговиков, является «Скан-Архив».

- Создайте и ведите электронный архив документов. Наведите порядок в документах еще до того, как с этой целью к вам придет налоговая: контролируйте, все ли документы вернулись от контрагентов, и будьте уверены, что у вас есть копии всех необходимых оригиналов на случай запроса от ФНС.

- Если налоговая все-таки запросила пояснения, вы имеете право предоставить электронные копии документов – именно в таком виде «Скан-Архив» прикрепляет их к базе документов «1С». Вы находите документы через базу (по периоду, контрагенту или другим параметрам), прикрепляете его к требованиям и отправляете. Особенно удобно, если вы также используете «1С-Отчетность». Вам даже не придется переходить в какую-то другую программу из «1С», чтобы закончить с пояснениями.

- Электронный архив не пострадает ни от пожара, ни от наводнения, ни просто от сырости или выцветания. Нужные документы всегда смогут доказать вашу правоту.