Одна из самых важных поправок законодательства по НДС – повышение ставок налога с 2019 года. Изменения в НК РФ внесены Федеральным законом от 03.08.2018 № 303-ФЗ:

- Основная ставка НДС повышается до 20% и действует независимо от условий договора;

- Новая ставка применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных, начиная с 01.01.2019, даже если предоплата по ним поступила до этой даты;

- Расчетные ставки НДС повышаются с 18/118 до 20/120 и с 15,25% на 16,67%.

В письме ФНС России от 23.10.2018 № СД-4-3/20667@ содержатся разъяснения порядка и особенностей применения НДС в «переходный» период.

Исправление и корректировка документов отгрузок в 2019 году

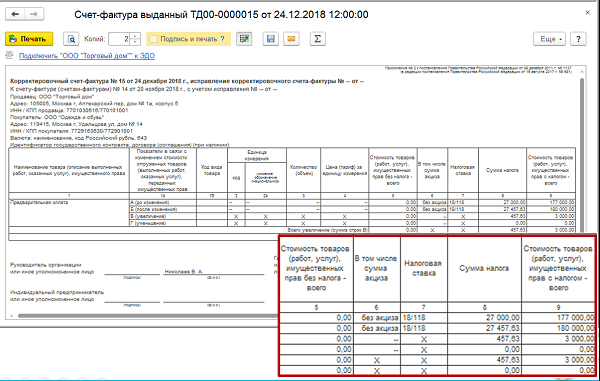

Если корректируются документы отгрузок в 2018 году, необходимо использовать ставку, действовавшую на момент отгрузки. Если корректировка происходит в 2019 г. в отношении отгрузок 2018 г., используется ставка 18%.

При возвратах от покупателей в рознице нельзя составить отдельную корректировочную счет-фактуру на покупателя, поэтому выставляется сводная, но тоже корректировочная. ФНС рекомендует при возврате товаров от розничного покупателя в книге покупок регистрировать сводный корректировочный документ, содержащий суммарные данные по операциям возврата, совершенным в течение календарного месяца (квартала).

Авансы, полученные в 2018 году

Если отгрузка была запланирована в 2018 г. на 2019 г., в Счете на оплату можно было указать стоимость товаров (работ, услуг) с учетом ставки НДС 20%. Однако с полученной предварительной оплаты должен быть исчислен НДС по ставке 18/118 (письмо ФНС РФ от 23.10.2018 № СД-4-3/20667@).

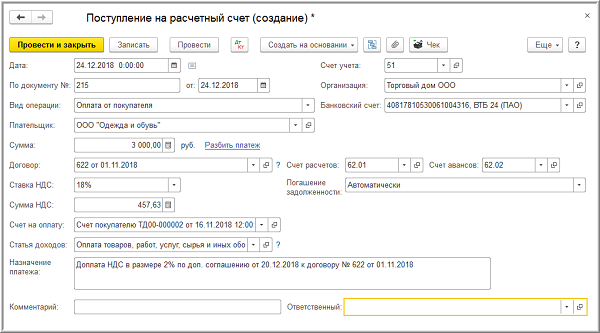

Другой случай – если в 2018 г. получена предварительная оплата (исходя из стоимости, с учетом ставки 18 %), а отгрузка запланирована в 2019 г., и покупатель доплачивает сумму НДС в размере 2-х процентных пунктов в 2018 г. Подобная доплата рассматривается как дополнительная оплата стоимости, с которой необходимо исчислить НДС по ставке 18/118.

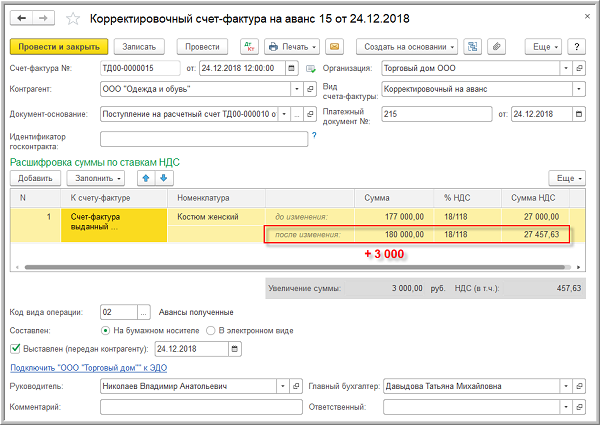

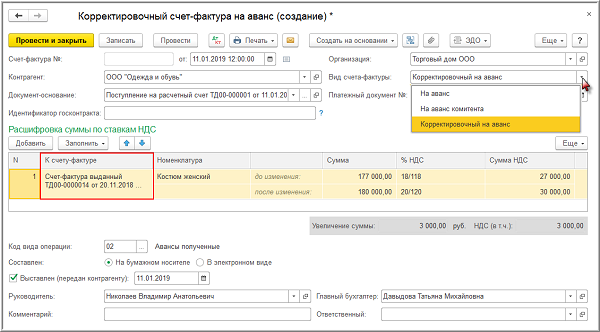

При получении доплаты продавцу можно выставить корректировочный счет-фактуру и отдельную счет-фактуру на аванс (Письмо ФНС РФ от 23.10.2018 № СД-4-3/20667@).

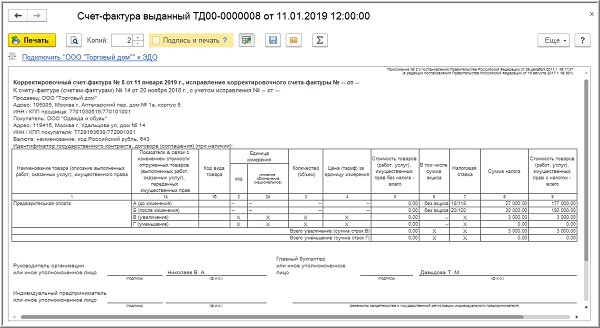

Третья ситуация еще сложнее. Все условия те же самые, но доплата 2-х процентных пунктов происходит в 2019 г. В этом случае в соответствии с рекомендациями ФНС доплата рассматривается как доплата суммы налога, а не стоимости. При получении доплаты продавцу обязательно следует выставить Корректировочный счет-фактуру на разницу между показателем суммы налога по исходному счету-фактуре на аванс и показателем суммы налога, рассчитанной с учетом размера доплаты.

Исправление счетов-фактур

При необходимости внесения исправлений в счет-фактуру, составленный до 01.01.2019, в графе 7 (налоговая ставка) исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки товаров (работ, услуг) (Письмо ФНС РФ от 23.10.2018 № СД-4-3/20667@).

При исправлении счета-фактуры, составленного в 2018 году, значение налоговой ставки сохраняется (18%).

На что обратить внимание в переходный период в документах

Договоры: проверяйте тщательно, что написано в договоре (какая формулировка, ставка, условия по НДС) с контрагентом, особенно с контрагентами госструктур. Стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Счета-фактуры: проверяйте возврат документов от контрагентов, чтобы не вводить их задним числом.

Обратите внимание: с учетом изменений, связанных со ставкой НДС 20%, важно иметь все документы контрагентов в наличии, поскольку пересчет может производиться по многим сделкам. Особенно при частичной оплате и договорам, заключенным на длительный период.

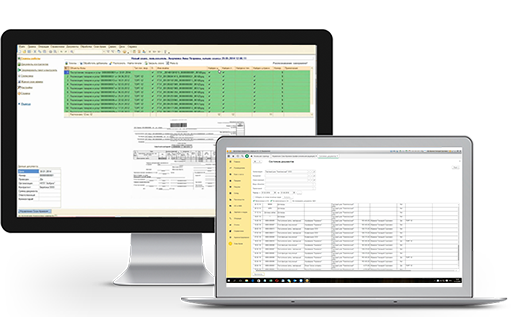

Контролировать возврат документов от контрагентов поможет «Скан-Архив»: все не возвращенные оригиналы будут подсвечиваться в базе. Вы всегда будете знать, какие документы уже на месте, а о каких нужно напомнить контрагенту. Для удобства пользователя программа позволяет формировать Отчет о наличии документов в «1С». Смотрите на видео, как это работает.